OMV und Abu Dhabi sollen über Petrochemie-Megafusion einig sein

Die Verhandlungen zwischen der teilstaatliche OMV und der Abu Dhabi National Oil Company (Adnoc) sollen laut Insidern knapp vor dem Durchbruch stehen, meldete die Nachrichtenagentur Reuters. Durch den Zusammenschluss der Chemie-Tochterunternehmen Borealis und der börsennotierten Borouge würde ein neuer Kunststoff-Riese entstehen. Bei der OMV hieß es dazu auf Anfrage des KURIER "kein Kommentar".

Anstatt gegenseitiger Konkurrenz, könnten sich Wettbewerbsvorteilen in der globalen Konkurrenz ergeben. Das neu entstehende Unternehmen soll mit etwa 30 Milliarden Dollar bewertet werden.

Komplexe Beteiligungsstruktur

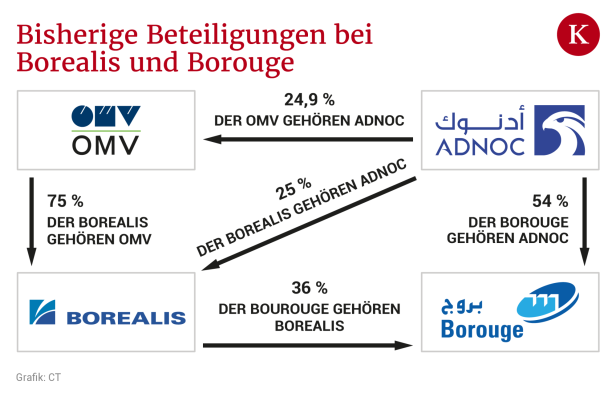

Die OMV hält bisher 75 Prozent an der Borealis, die restlichen 25 prozent hält Adnoc. Adnoc ist aber auch Miteigentümer der OMV (siehe Grafik).

Dass Verhandlungen laufen, wurde bereits vor Monaten bekannt. Der KURIER berichtete als erstes Medium darüber. Umstritten war allerdings die Frage, wer das neu entstandene Unternehmen kontrollieren würde. Die OMV strebte, soweit bekannt, eine Aufteilung mit gleich großen Anteilen und einem verbleibenden Streubesitz an. Allerdings ist Borouge etwa doppelt so hoch bewertet wie Borealis.

Deal auf Augenhöhe?

In Österreich sorgten die Meldungen für Beunruhigung. Befürchtet wird etwa, dass die OMV durch die Bewertung der eingebrachten Unternehmensanteile die Kontrolle über Borealis verliert, das Hauptquartier aus Wien abwandern könnte und das Geschäft von Abu Dhabi aus kontrolliert wird.

Die große Frage ist, ob es ein Deal, der intern unter "Projekt Edelweiß" firmiert, unter gleichberechtigten Partnern wird. Die unternehmensinterne Kommunikation ist nach wie vor äußerst dürftig, die Belegschaft ist daher sehr besorgt. Vor allem über die weitere unternehmerische Zukunft von Österreichs größtem börsenotierten Unternehmen und wichtigsten Energieversorger.

Mitgift

Da Borouge wesentlich höher bewertet ist als Borealis, müsste die OMV nochmals eine hohe Summe als Mitgift nach Abud Dhabi überweisen, geschätzt werden 1,7 bis 1,9 Milliarden Euro. Adnoc will außerdem, hört man, noch die Tochter Nova Chemicals in die Fusion einbringen.

Die Initiative zu dem Deal ging von Adnoc aus, die Abu Dhabis machten, wie man aus dem Unternehmen immer wieder hörte, starken Druck auf die OMV. Die Ölgesellschaft hatte die OMV-Anteile vom Staatsfonds Mubadala, der sich als Finanzinvestor definierte, übernommen und agiert jetzt als starker, strategischer Eigentümer.

Unklar ist auch, was die Fusion für die von OMV-Chef Alfred Stern anvisierte Chemie-Strategie bedeutet. Die OMV werde, spekuliert man in der Branche, aber künftig möglicherweise nur noch aus dem Öl- und Gas-Geschäft bestehen mit einer Finanzbeteiligung an einem Chemiekonzern.

Dabei hatte die OMV bereits viel in den Chemie- und Kunststoff-Bereich investiert. Um mehr als vier Milliarden Euro, die größte Unternehmensübernahme bisher in Österreich, kaufte die OMV den Arabern die Mehrheit an Borealis ab, um die Kontrolle über die höchst profitable, internationale Chemie- und Kunststoffgruppe zu bekommen. Auch dieser Deal hatte für heftige Kritik gesorgt. Jetzt, meint ein Analyst, tausche die OMV die Kontrolle über Borealis gegen eine Beteiligung, für die man nochmals Geld einschießen müsse.

Kein Aufsichtsratsbeschluss

Der Aufsichtsrat der OMV hatte in seiner Weihnachtssitzung am Mittwoch die Fusion nicht beschlossen. Es gebe noch offene Fragen, hört man aus Eigentümerkreisen. Die Verhandlungen seien wegen der Klimakonferenz vorübergehend ausgesetzt worden. Der Adnoc-Chef hatte dort bekanntlich den Vorsitz.

Die Staatsholding ÖBAG verlangte in den Verhandlungen jedenfalls, dass der Sitz des neuen Chemie-Giganten in Wien angesiedelt werde, samt einer Notierung an der Wiener Börse.

Verwässerung

Befürchtet wird in der OMV auch eine Verwässerung der Anteile am neuen Projekt. Adnoc hatte angekündigt, zukünftig insgesamt 150 Milliarden Dollar zu investieren. Davon 100 Milliarden Euro in den Bereich Polyolefine und Chemie. Bei solchen Größenordnungen könnte die OMV nicht mithalten, was eine sukzessive Verkleinerung ihres Anteils bedeuten würde.

Spannend wird außerdem noch, wer der CEO des neuen Chemieriesen wird. Hier werden sowohl Stern als auch Borealis-Chef Thomas Gangl als Favoriten für die österreichische Seite kolportiert.

Die Grünen stellten deswegen etwa eine parlamentarische Anfrage an Finanzminister Magnus Brunner. "Nach dem Deal würde Österreich am Katzentisch sitzen und hätte nichts mehr zu melden", begründete das Wirtschaftssprecherin Elisabeth Götze.

Adnoc hat, wie andere Ölkonzerne auch, im vergangenen Jahr einen Rekordgewinn erwirtschaftet und ist auf Einkaufstour. Medienberichten zufolge hat der Staatskonzern aus den Emiraten insgesamt 150 Milliarden Dollar für Investitionen auf der hohen Kante. In Deutschland hat Adnoc etwa die BASF-Tochter Wintershall DEA und den Chemiekonzern Covestro im Visier.

Kommentare