Alpine-Rettung wird beschleunigt

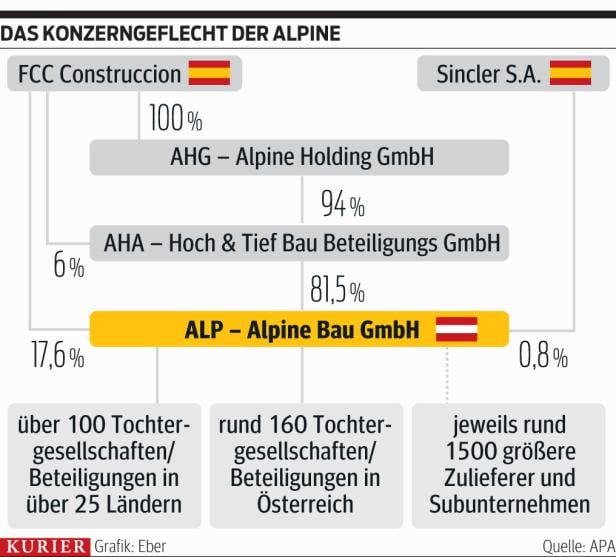

Das Insolvenzverfahren der Alpine Bau GmbH (2,56 Milliarden Euro Passiva, 6483 Mitarbeiter) steht unter einem enormen Zeitdruck. Masseverwalter Stephan Riel muss sich vor allem um die Aufrechterhaltung der Baustellen kümmern, damit drohende Haftungen und Schadenersatzansprüche nicht schlagend werden. Insgesamt geht es dabei um bis zu 850 Millionen Euro.

„Aufgrund dieser bedrohlichen Situation soll die geplante Auffanglösung dynamisiert und etwas anders umgesetzt werden, als im Insolvenzantrag geplant“, sagt ein Alpine-Insider zum KURIER. „Das Modell der Ausgliederung der Alpine Österreich in eine neue Gesellschaft und die Übernahme durch einen Investor ist nämlich nur dann tauglich, wenn es viel kurzfristiger zustande kommt.“ Im Alpine-Insolvenzantrag war noch von vier Wochen die Rede.

Porr-Chef Karl-Heinz Strauss, der mit dem Masseverwalter über eine Auffanglösung verhandelt, bestätigt, dass das Tempo deutlich erhöht wurde. „Innerhalb der Porr ist diese Lösung bereits akkordiert, der Masseverwalter findet diesen Weg ebenfalls gut“, sagt Strauss zum KURIER. „Die Auffanglösung könnte bereits nächste Woche über die Bühne gehen.“ Bis zu 4500 Jobs sollen dadurch gerettet werden. Die Porr würde dann die Alpine-Baustellen übernehmen und damit dem Masseverwalter das größte Problem abnehmen. Laut Strauss hänge alles nur noch von der Finanzierung durch Banken ab.

60 Millionen Euro

Nach den Businessplänen des Alpine-Vorstands erfordert die Fortführung von Alpine Österreich „als Anfangsfinanzierung einen Konto-Kreditrahmen von 60 Millionen Euro und 346 Millionen Euro Aval-Kreditrahmen“, sprich Zahlungsgarantien der Banken.

Seit Mittwoch laufen angeblich neue Finanzierungsgespräche. Die Banken sollen der Alpine zwar eine wohlwollende Prüfung zugesagt, aber als Bedingung die Vorlage eines adaptierten Liquiditätsplans für die nächsten sechs Wochen verlangt haben. „Im Falle einer negativen Entscheidung würde die Alpine den Sanierungsplan-Antrag zurückziehen“, heißt es im Insolvenzantrag. Anders gesagt: Das würde die Zerschlagung des Konzerns bedeuten. Die Gläubiger dürften dann weniger als die angebotene 20-prozentige Sanierungsquote erhalten.

Geht es nach dem ursprünglichen Plan des Alpine-Managements sollen auch die Alpine-Töchter Klöcher, Konrad Beyer, Fritz & Co und Schauer sowie die Produktionsgesellschaften von der Auffanggesellschaft übernommen werden. Letztere umfassen Kies- und Schotterwerke, Asphalt-Mischanlagen und Transportbeton-Firmen. Sie sind für die Aufrechterhaltung des Baubetriebes unentbehrlich. Auch Porr-Chef-Strauss will „diese Vorproduktionsgesellschaften ganz oder zumindest teilweise übernehmen“. Auch Creditreform-Gläubigerschützer Gerhard Weinhofer sieht Vorteile in einem schnellen Übernahme-Deal: „Je früher, desto besser für alle Beteiligten.“

Schon Mitte Oktober des Vorjahres ist der mittlerweile insolvente Baukonzern Alpine in den Blickpunkt der Finanzmarktaufsicht gerückt. Das Unternehmen informierte damals überraschend die Öffentlichkeit, dass es in finanziellen Problemen stecke.

Diese Mitteilung könnte zu spät gekommen sein, mutmaßten die Aufseher und haben Ermittlungen begonnen. Der damalige Vorstand könnte gegen die Ad-hoc-Publizität und die Prospektpflicht verstoßen haben, weil die Alpine möglicherweise schon Wochen vor dieser Ankündigung von den Problemen wusste. Die Inhaber der drei seit 2010 begebenen Anleihen könnten zu spät darüber informiert worden sein. Den Verantwortlichen drohen bei Verletzung der Ad-hoc-Pflicht Geldstrafen bis zu 100.000 Euro. Wurde auch die Prospektpflicht verletzt, zieht das strafrechtliche Konsequenzen nach sich.

Den Anlegern mag das Genugtuung geben, auf Schadenersatz aber dürften sie keine Chance haben, glaubt Anlegerschützer Wilhelm Rasinger. Denn sie müssten nachweisen, dass sie die Anleihe damals verkaufen wollten.

Kommentare