Aktienmärkte: Die Bären sind noch unter Kontrolle

Die US-Börsenaufsicht SEC hat dieser Tage wieder ihren Bericht über die Käufe und Verkäufe der Investoren im zweiten Quartal 2012 veröffentlicht. Zwei Trends zeigen sich dabei: Die Börsengurus rechnen offenbar wieder mit schlechteren Zeiten. Gold ist wieder attraktiv. Aktientitel, vor allem von Banken, werden hingegen vermehrt abgestoßen.

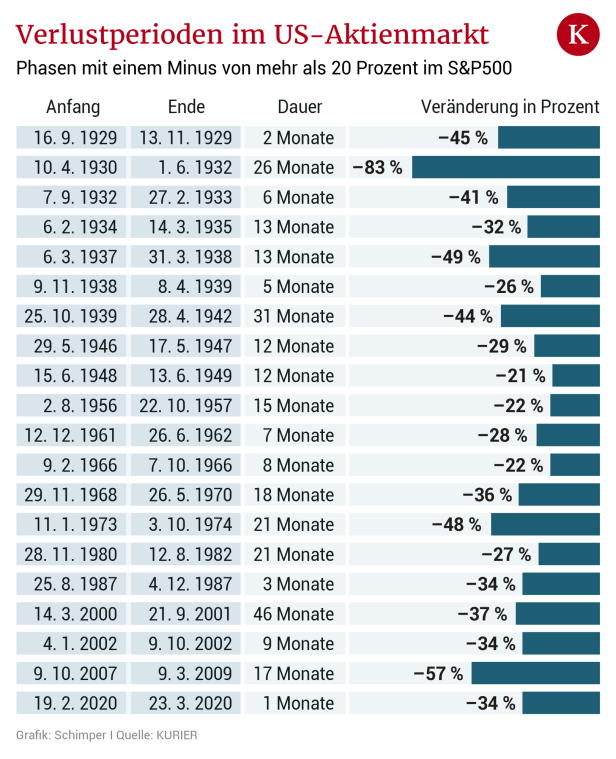

Genau mit Jahresbeginn war die Party an der Wall Street vorbei. Nach zwei sehr guten Aktienjahren drehte die Stimmung ins Minus. Nach und nach erfasste der negative Trend andere Märkte und spätestens mit dem Krieg in der Ukraine war der Optimismus überall verflogen. Bis heute. Anleger sind zunehmend in Sorge, dass es noch lange und stärker nach unten gehen wird. Sind es mehr als 20 Prozent Minus, spricht man von einem Bärenmarkt. „Glaubt man daran, so sind wir noch nicht einmal in der Halbzeit“, sagt Christoph Boschan, Chef der Wiener Börse. Schließlich dauere ein Bärenmarkt rund eineinhalb Jahre. Wie schlimm wird es also noch kommen?

Ein richtiger Bärenmarkt im eigentlichen Sinne sei aktuell ja nur an der Nasdaq zu sehen, versucht Monika Rosen, Börsenexpertin der Österreichisch-Amerikanischen Gesellschaft, zu relativieren. „Ab 10 Prozent minus ist es eine Korrektur, ab 20 Prozent ein Bärenmarkt“, erklärt Rosen. Seit Jahresbeginn hat sich der Nasdaq Composite um mehr als 23 Prozent nach unten bewegt.

Hürden

Ansonsten sind durchaus starke Korrekturen nach unten an den Märkten vorhanden, aber nicht im Ausmaß eines Bärenmarkts. Einige Beispiele: Der deutsche DAX hat neun Prozent eingebüßt, der ATX gut 13 Prozent. In den USA ging der S&P 500 ebenfalls um 13 Prozent seit Jahresbeginn nach unten, ebenso wie der Shanghai Composite. „Der S&P war in den vergangenen Tagen intraday an den 20 Prozent dran, hat aber dort nicht geschlossen“, sagt Rosen. „Tech ist also in einem Bärenmarkt, alle anderen eher nicht. Nichtsdestotrotz sind Hürden für den Markt vorhanden.“ Das sind neben dem Krieg die üblichen Verdächtigen: hohe Energiepreise, Inflation, Unsicherheiten zumindest in Asien auch in Hinblick auf Covid.

Wie es an den Märkten weitergeht, ist aktuell schwierig zu prognostizieren. Anlegerinnen und Anlegern jedenfalls rät Rosen, einen langen Atem zu haben und die Nerven zu bewahren. Ähnlich bewertet Friedrich Mostböck, Chefanalyst der Erste Group, die Lage. „Es ist kein Bärenmarkt, wir testen Trends nach oben.“ In jüngster Zeit seien die Verluste wieder geringer geworden. Er glaubt, dass in nächster Zeit die Börsen moderat zulegen würden und somit das Sparbuch weiterhin übertreffen, auch wenn es 2 bis 3 Zinserhöhungen geben sollte.

Vor allem defensive Sektoren wie Versorger, Infrastruktur oder Nahrungsmittel seien zu bevorzugen. Der Krieg in der Ukraine sei aus heutiger Sicht ein regionaler Konflikt und außerhalb Europas wirtschaftlich verdaubar. „Die US-Märkte werden merklich outperformen, weil sie global aufgestellt sind.“

Monika Rosen erklärt, dass rund drei Viertel der Zinsanhebungen in den USA in der Vergangenheit eine Rezession zur Folge hatten. Daraus könnte man schließen, dass eine Rezession nach Zinsanhebungen der Notenbanken, wie sie in den USA bereits passiert sind und jetzt auch für die Eurozone angekündigt sind, sehr wahrscheinlich ist. „Die Bedingungen sind aktuell aber ungewöhnlich“, so Rosen.

Selbst verursacht

„Vieles ist nicht durch einen Zeitablauf gekommen, oder einen Boom, der zu lange angehalten hat, sondern durch besondere Umstände. Vieles ist von uns selbst herbeigeführt worden.“ Das gelte für die Shutdowns im Zuge der Covid-19-Pandemie ebenso wie für den Ukraine-Krieg. Für die USA rechnet Rosen nicht mit einer Rezession im Lauf dieses Jahres, wenn, dann würde sich eine solche erst im Lauf des nächsten Jahres manifestieren. In Europa hänge es stark von der Entwicklung der Energiepreise ab.

Die Zinsen aber nicht zu erhöhen, um eine Rezession zu verhindern, sei keine Option, betont die Börseexpertin – denn dann könne man die Inflation nicht in den Griff bekommen und sehe „eine Lohn-Preis-Spirale, die sich in Gang setzen würde. Man kann die Inflation so nicht lassen“.

Insgesamt sei es „ein schwieriges Jahr für die Finanzmärkte“, was den äußeren Umständen geschuldet sei. Aber das nach sensationellen Jahren – immerhin gab es ja 2020 nach dem Pandemie-Schock und 2021 eine Rekordjagd an den Börsen. „Wir sehen einen Boom, der jetzt dramatisch ins Stocken geraten ist“, fasst Rosen zusammen.

Kommentare