Facebook gegen Notenbanken: Das ungleiche Duell ums digitale Geld

Facebook-Chef Zuckerberg bei einer Anhörung wegen Libra im Kongress in Washington

Plötzlich musste alles ganz rasch gehen. Jahrelang hatten die Zentralbanker den Hype um Kryptowährungen wie Bitcoin ignoriert – zu instabil, zu wenige Nutzer und somit keine echte Herausforderung für das Geldsystem.

Im Juni 2019 sah das anders aus: Ein Konsortium, angeführt vom Social-Media-Riesen Facebook, hatte hochfliegende Pläne für eine globale digitale Bargeld-Alternative namens Libra vorgestellt. Der Start sollte noch vor Mitte 2020 erfolgen. Die Währungshüter waren alarmiert. In der Sekunde verstand jeder die Dimension, wenn Facebook seine 2,7 Milliarden User mit digitalen Geldbörsen ausstatten würde.

Sofort blockten die Aufsichtsbehörden ab: Man müsse Libra intensiv prüfen, strikt regulieren, wenn nicht gar verbieten. Ein Bericht der G-7 (PDF zum Download hier), der sieben großen Wirtschaftsmächte, fällte ein vernichtendes Urteil über mögliche Risiken.

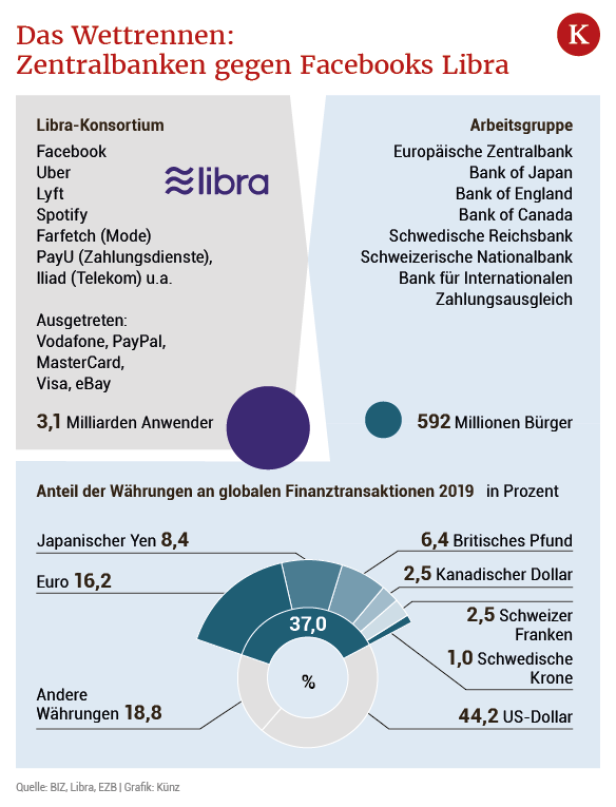

Das zeitigte Wirkung. Noch vor der offiziellen Libra-Gründung in Genf im Oktober 2019 machten die erfahrensten Partner wie Visa, Mastercard, eBay und PayPal einen Rückzieher. Vor einer Woche sprang nun ein weiteres Schwergewicht ab: „Vielleicht später“, ließ Telekomriese Vodafone wissen.

Staat oder privat, wer wird am Ende gewinnen? Am 21. Jänner gründeten sechs Notenbanken rund um die Europäische Zentralbank eine Arbeitsgruppe. Ihre Währungen sind für 37 Prozent des globalen Zahlungsverkehrs verantwortlich (Grafik).

Und sie sind nicht die einzigen: Laut Ex-EZB-Direktor Benoît Cœuré befassen sich 80 Prozent aller Zentralbanken weltweit mit dem Thema.

Was wäre so neu?

Geld in digitaler Form gibt es tatsächlich schon lange, allerdings ist der Anwender stets auf Vermittler – für das Konto auf eine Bank, für die Kreditkarte ein Finanzunternehmen – angewiesen. Über digitale Währungen soll jeder selbst verfügen können. Libra wäre zudem als Stablecoin („stabile Münze“) konzipiert, soll also durch einen Reservefonds mit traditionellen Währungen und Wertpapieren abgesichert und somit wertstabiler sein als Kryptowährungen. Die Blockchain – das Netzwerk, auf dem Bitcoin basiert – wäre zwar eine mögliche Infrastruktur-Basis, aber nicht die einzige.

Was wäre der Vorteil digitaler Währungen?

Jene fast zwei Milliarden Menschen weltweit, die kein Bankkonto haben, würden mit digitalen Währungen geschäftsfähig. Ähnlich hat das in Afrika mit mobilem Geld (auf dem Handy), z. B. Mesa, funktioniert. Rücküberweisungen von Arbeitsmigranten in ihre Heimat würden sicherer, schneller und billiger. Dienstleister verlangen hier oft exorbitante Gebühren von bis zu 30 Prozent. Zentralbanken wittern zudem die Chance, die Geldpolitik ohne Umweg über die Banken direkter steuern zu können.

Singapurs Finanzminister Tharman Shanmugaratnam

Wo liegen die Risiken?

Was illegale Finanzströme anbelangt, seien digitale Währungen „derzeit eher das Problem als die Lösung“, sagte Singapurs Finanzminister Tharman Shanmugaratnam in Davos. Mit einer effizienten Regulierung könnten sie aber helfen, illegale Transfers zu unterbinden. Die Gefahren sind ähnlich wie bei Bargeld – von Geldwäsche über Steuerflucht bis Terrorismusfinanzierung.

Neu kämen technologische Vorbehalte dazu, wie Datenschutz und Überwachung. Wohl nicht zufällig hat Chinas Zentralbank als erste im Herbst 2019 einen Pilotversuch mit digitalem Geld gestartet. Kleinere Staaten befürchten, die Kontrolle über ihre Währung einzubüßen. Und Sparern graut vor Negativzinsen auf digitales Cash, falls Bargeld abgeschafft würde (was nicht geplant sei, wie die Zentralbanken betonen).

Facebooks Zuständiger für die Libra-Pläne, David Marcus

Wie käme ich zu meinen digitalen Euro?

Bisher gibt es nur Planspiele. So hat ein EZB-Verantwortlicher (PDF zum Download) laut über ein Modell nachgedacht, wonach jeder Bürger des Euroraums ein Konto für digitale Euro bei der Zentralbank bekommen könnte. Weil das eine Konkurrenz zu den traditionellen Banken wäre, sollte dort nur ein gewisser Maximal-Betrag (etwa das durchschnittliche Haushaltseinkommen von 3.000 Euro) akzeptiert werden, der nur für Zahlungen, nicht zur Anlage bestimmt ist.

Was wird aus Libra?

Der geplante Start bis Mitte 2020 wird nicht halten, aufgegeben haben Facebook und Co. aber nicht. „Verstehen Sie mich nicht falsch: Wir mögen digitales Zentralbankgeld“, versicherte der zuständige Facebook-Manager David Marcus. Er sieht ein Missverständnis: Libra sei im Juni 2019 nicht als fixfertiges Produkt, sondern als Diskussionsgrundlage präsentiert worden. Vorbehalte wie jene der G-7 seien „zulässig, darauf müssen wir Antworten finden“.

Dass digitale Währungen staatliche Regulierung benötigen, sei offensichtlich, sagte Shanmugaratnam. „Es ist aber nicht so klar, ob es die öffentliche Hand sein muss, welche die Technologie oder Währung selbst anbietet.“

Kommentare