Griechen-Umschuldung: Das riskante Dominospiel

Die Reise, die die Eurostaaten gemeinsam mit dem Internationalen Währungsfonds angetreten haben, um Griechenland vor der Pleite zu retten, gleicht schon längst den Irrfahrten des Odysseus. Für den jüngsten Sturm auf dieser Fahrt sorgte EU-Währungskommissar Olli Rehn.

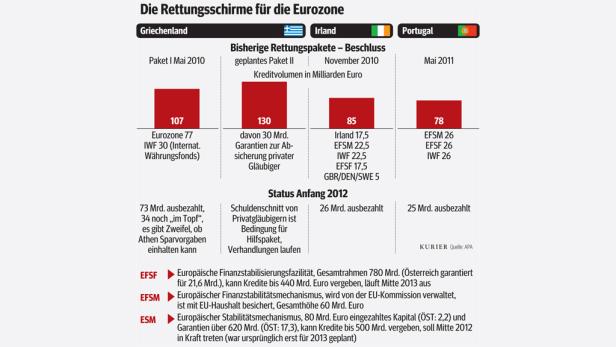

Der derzeit verhandelte Forderungsverzicht privater Gläubiger Griechenlands im Volumen von 100 Milliarden Euro werde nicht ausreichen. Eurostaaten und EU-Institutionen (wie die Europäische Zentralbank) müssten in diese Bresche springen, so Rehn. Gleich darauf machte die Runde, dass es um zumindest 15 Milliarden Euro gehe. Sofort war davon die Rede, dass jetzt doch kommen muss, was bisher ein absolutes Tabu war: Dass die Eurostaaten Teile jenes Geldes abschreiben müssen, das sie Griechenland seit Mai 2010 geborgt haben.

Die deutsche Regierung warf Rehn umgehend vor, unnötig Verwirrung zu stiften. Regierungssprecher Steffen Seibert am Freitag in Berlin: „Ich weiß nicht, was Herr Rehn weiß, was wir angeblich nicht wissen.“

Die wichtigsten Punkte im aktuellen Griechen-Drama:

Griechenland wird seit Mai 2010 unterstützt. Warum ist es jetzt plötzlich so kritisch?

Alle Beteiligten haben sich in eine Zeitfalle hineinmanövriert. Die Euroländer und der IWF haben Athen ein weiteres Hilfspaket in Höhe von 130 Milliarden Euro in Aussicht gestellt. Die Bedingungen für dieses Paket: Es muss eine Einigung mit den privaten Gläubigern (Banken, Versicherungen, Hedgefonds) geben –, die noch nicht vorliegt. Und Griechenland muss versprochene Reformen endlich umsetzen. Experten der sogenannten Troika aus EU-Kommission, EZB und IWF sind gerade wieder in Athen, um das zu überprüfen. Bis zum EU-Gipfel am Montag wird es deren Bericht nicht geben. Die Zeit wird äußerst knapp. Am 20. März muss Griechenland Staatsanleihen im Volumen von 14,4 Milliarden Euro zurückzahlen. Bekommt Athen bis dahin keine Hilfe, ist das Land ganz offiziell pleite.

Warum lässt man Griechenland nicht pleitegehen?

Rein formal gibt es dafür kein Verfahren. Der Hauptgrund allerdings, warum sich die Eurozone seit mittlerweile fast zwei Jahren mit Händen und Füßen gegen den Bankrott eines Euromitglieds wehrt: Erlässt man dem kleinen Griechenland Schulden, damit das Land wieder auf die Beine kommt, könnte das vollkommen unberechenbare Kettenreaktionen auslösen. Zum einen sind die Folgen nicht abzuschätzen, wenn die Kreditausfallsversicherungen (Credit Default Swaps) auf griechische Staatsanleihen schlagend werden. Und zum anderen: Mit demselben Recht wie die Griechen könnten auch große Eurostaaten wie Spanien oder Italien Schuldennachlässe einfordern. Banken, Versicherungen, Fonds, Private – sie alle müssten auf viel Geld verzichten. Damit würden Unsummen vernichtet, auch in Pensionskassen und anderen Vehikeln zur Altersvorsorge.

Ist eine Griechen-Pleite noch vermeidbar?

Darüber streiten die Experten. Die einen geben die Parole „durchhalten, durchtragen“ aus. Als historisches Beispiel wird immer wieder Polen genannt. Seit das Land in den 80er- und frühen 90er-Jahren eine Um- und Entschuldung schaffte, ging es aufwärts. Im Krisenjahr 2009 war Polen das einzige EU-Land, das ein Wirtschaftswachstum schaffte. Andere Experten dagegen meinen, dass man an Griechenland ein Exempel statuieren sollte: Aus mit den Hilfen, die Staatspleite akzeptieren und raus aus dem Euro.

Wie kann Griechenland wirtschaftlich auf die Beine geholfen werden?

Dazu gibt es viele Ideen. So könnten etwa Produktionsverlagerungen nach Griechenland gefördert werden. Auch die Förderung von Erneuerbaren Energien würden Wachstum und Jobs bringen. Aus dem eher skurrilen Eck kommt die Idee, die Griechen sollten doch ihr Essen und ihre Weine weltweit besser vermarkten.

Kommentare