„Der Bedarf an privater Vorsorge für Frauen steigt“

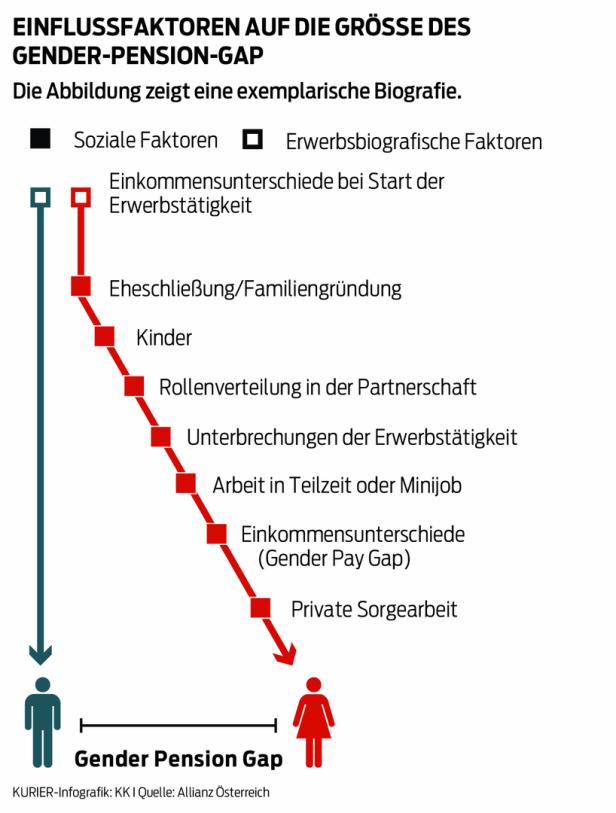

Die Zahlen sind besorgniserregend: Frauen, die in Österreich 2020 in Pension gegangen sind, erhalten im Schnitt fast 900 Euro pro Monat weniger Pension als Männer. Die geschlechterspezifische Pensionslücke in Österreich beträgt 40 Prozent. Anne Thiel, CFO der Allianz Österreich, ist im Interview davon überzeugt, dass Frauen dringend mehr an sich selbst denken und vorsorgen müssen.

Studien ergeben, dass Altersarmut „weiblich“ ist. Was kann man dagegen tun?

Anne Thiel: Die Vorsorge-Schere zwischen Männern und Frauen geht leider immer weiter auseinander und die Pensionslücke wird in besonderem Maße Frauen treffen – ganz besonders die Alleinstehenden. Die Zahlen sind alarmierend: Der so genannte Gender Pension Gap, also die geschlechtsspezifische Pensionslücke, beträgt in Österreich mehr als 40 Prozent. Als Versicherer wollen wir Bewusstsein dafür schaffen, dass die private Vorsorge immer wichtiger wird. Eine umfassende und individuelle Beratung sehen wir in unserer Verantwortung und wir möchten ganz besonders Frauen nahelegen, dieses Angebot in Anspruch zu nehmen.

Sie sagen, dass die Pensionslücke vor allem Frauen treffen wird – was empfehlen Sie Frauen, um für das Alter abgesichert zu sein?

Es ist essenziell – und diesen Appell richte ich an jede Frau – sich dem Thema Vorsorge am besten bereits in jungen Jahren anzunehmen und in die eigene Hand zu nehmen. Frauen, die in Österreich 2020 in Pension gegangen sind, erhalten durchschnittlich fast 900 Euro pro Monat weniger Pension als Männer. Das ist leider ein zunehmender Trend. Eine private Lebensversicherung beispielsweise kann als ergänzende Altersvorsorge davor schützen. Sie ist daher ein wichtiges Instrument zur Schließung des Gender Pension Gaps.

Meinen Sie, dass die staatliche Pension künftig nicht mehr ausreichen wird, um den Lebensstandard im Alter zu halten?

Das Pensionssystem hierzulande ist – heute – im internationalen Vergleich großzügig, aber nicht nachhaltig. Die staatliche Pension folgt dem Prinzip, dass aktiv Beschäftigte die Pensionen der Elterngeneration finanzieren. Das heißt, es braucht die junge Generation, um derart hohe Belastungen in der staatlichen Pension zu stemmen. Es wird aber z.B. eine steigende Lebenserwartung oder eine sinkende Geburtenrate außer Acht gelassen. Das birgt nicht nur einen potenziellen Generationenkonflikt, sondern erhöht damit den Bedarf an einer privaten finanziellen Vorsorge.

Fehlt hier teilweise auch das Bewusstsein für die Dringlichkeit einer privaten Vorsorge?

Hier muss dringend nachgeschärft werden. Österreich zählt zwar zu den wohlhabendsten Ländern der Welt, dennoch sind laut Statistik Austria 1,6 Millionen Menschen armuts- oder ausgrenzungsgefährdet – der Großteil davon sind Frauen. Da Frauen in Österreich im Durchschnitt geringere Erwerbseinkommen erzielen, liegen auch die durchschnittlichen Alterspensionen von Frauen mit 1.219 Euro brutto deutlich unter jenen der Männer mit 2.104 Euro im Monat. Und die Aussichten auf Besserung stehen nicht allzu gut.

Das Thema finanzielle Vorsorge obliegt oft den Männern. Woher rührt dieses schwierige Verhältnis von Frauen und Geld?

Diverse Umfragen sagen: Frauen haben Angst vor dem Thema, Frauen haben keine Zeit für das Thema, Frauen haben schlicht keine Lust auf das Thema und lassen gern den Partner die Finanzen regeln. Laut einer Studie kümmert sich nur jede fünfte verheiratete Frau selbst um ihre Finanzen – und bei den Jüngeren ist das entgegen den Erwartungen noch ausgeprägter als bei älteren Generationen. Über die Ursachen gibt es unterschiedlichste Theorien und diese beginnen oft schon im Elternhaus, wo der Umgang mit Finanzen vorgelebt wird. Auch in der schulischen Bildung gibt es hier noch große Lücken. Frauen müssen aber die „Scheu“ vor dem Thema Finanzen ablegen und ganz wichtig: offen über das Thema sprechen.

Welches private Vorsorgemodell würden Sie einer 20 bis 40-jährigen Frau empfehlen, welches einer 40 bis 60-jährigen Frau?

Für 20 bis 40-jährige Frauen lohnt sich zum Beispiel eine fondsgebundene Lebensversicherung, für 40 bis 60-jährige sind auch Einmalerlage gute Optionen. Mögliche Varianten sind zudem Investmentfonds, beispielsweise mit speziellem Fokus auf nachhaltige Bereiche wie erneuerbare Energien oder den Gesundheitssektor. Die richtige Wahl hängt letztlich mit einer ganzen Reihe von Faktoren zusammen, wie etwa die persönliche und familiäre Situation, berufliche Perspektiven oder Sicherheitsbewusstsein. Genau deshalb ist es wichtig, Bedürfnisse und Wünsche im persönlichen Gespräch abzuklären.

Fünf Tipps für die finanzielle Unabhängigkeit:

- Befass dich jetzt mit deiner Vorsorge. Schiebe es nicht vor dir her!

- Gehe die Altersvorsorge realistisch an. Wie ist der Status Quo, was meine Finanzen betrifft und was erwarte ich im Alter?

- Kümmere dich auch um zukünftige Ausgaben. Die finanzielle Zukunft – ob als Alleinstehende oder gemeinsam für jedes Familienmitglied –muss diskutiert und gesichert werden.

- Auch kleine Schritte führen zum Ziel. Bereits geringe Beträge haben einen großen Effekt.

- Selbstvorsorge ist Selbstfürsorge. Tu Dinge für dich ganz allein – und zwar für heute und auch für morgen.

Stichwort Nachhaltigkeit: Welchen Stellenwert nimmt das Thema bei der Allianz ein und wie wichtig ist Frauen ein nachhaltiger Ansatz bei der Vorsorge?

Wie unsere Klimaschutzstudie gezeigt hat, agieren Frauen im Alltag klimabewusster als Männer. Insgesamt wird aber der Finanzbranche wenig Wirkung im Kampf gegen den Klimawandel zugeschrieben. Dabei haben gerade Finanzdienstleister mit der Möglichkeit, Gelder in die richtige Richtung zu lenken, einen wichtigen Hebel in der Hand. Als Allianz haben wir uns bereits 2014 als erstes Finanzunternehmen in Österreich zu konkreten, messbaren Nachhaltigkeitszielen verpflichtet. So verwaltet das Fondsmanagement unserer Allianz Invest KAG Kapitalanlagen von rund 5,2 Milliarden Euro aus der Sach- und Lebensversicherung. Bereits mehr als 91 Prozent dieser Investitionen erfüllen Nachhaltigkeitskriterien. Bis 2030 sollen es 100 Prozent sein.

Ist eine private Vorsorge auch bei kleineren Einkommen möglich?

Eine monatliche Vorsorge – ganz unabhängig von Einkommen, Alter und Lebenslage – ist auch mit kleinen Beträgen möglich und sinnvoll. Es geht darum, die passende Lösung für jedes Bedürfnis zu bieten. Und das tun wir mit einer Vielzahl von modernen und flexiblen Modellen.

Kommentare