Otte: "Wall Street kann Panik bei uns gut brauchen"

Drei Viertel der Griechen würden den Euro gerne behalten, sagen Umfragen. In Deutschland, Österreich und anderen EU-Staaten wünschen sich ähnliche Mehrheiten, dass Athen die Euro-Zone verlässt – weil Europa schon genug in die Immer-noch-nicht-Rettung Griechenlands investiert hat.

Die EU-Granden wollen, dass Griechenland bleibt – auch wenn sie den Griechen die Rute ins Fenster gestellt haben: Entweder, sie entscheiden sich bei den Wahlen am 17. Juni für einen proeuropäischen Kurs, dann gibt es weiter Hilfe; oder Europa holt die längst einkalkulierten Ausstiegsszenarien aus der Schublade.

Aber was ist sinnvoller, ein Ausstieg oder ein Verbleib der Griechen im Euro? Wie sinnvoll sind Eurobonds zur "Vergemeinschaftung" der Schulden in Europa? Und kommen wir mit Spar- oder mit Wachstumskursen besser durch die Krise?

Der KURIER sprach mit dem deutschen Ökonomen Max Otte über die drei zurzeit entscheidenden Fragen.

KURIER: Sie haben 2006 die Finanzkrise ziemlich genau vorhergesagt – was sagen Sie denn jetzt für Griechenland und den Euro vorher?

Max Otte: 50:50, dass Griechenland in der Euro-Zone bleibt, obwohl es besser wäre, wenn es rausginge – aber die EU wird jedes Feigenblatt benutzen, um Griechenland drinzubehalten. Den Euro selbst halte ich nicht für gefährdet, zumindest nicht in den nächsten zwei, drei Jahren.

Warum wäre ein Ausstieg Griechenlands besser?

Man kann nur durch Abwertung der Währung oder durch reale Lohn- und Leistungskürzungen die Wettbewerbsfähigkeit wieder herstellen. So lange Griechenland keine eigene Währung hat, wird der äußere Reformdruck als Diktat empfunden, weil es zwischen den beiden Wegen nicht wählen kann. Die erzwungenen Reformen sind zudem höchst ungerecht, weil die steuerehrlichen Griechen jetzt höhere Steuern zahlen müssen. Dass dann die linken und extremen Parteien zulegen, darf nicht wundern.

Eine abgewertete Drachme hieße auch teurere Importe ...

Ja, natürlich, aber dadurch kommt dann die Reform automatisch. Griechenland ist zum Beispiel Agrar-Nettoimporteur. Wenn jetzt der Import teurer wird, kauft man dann eben doch die Olive lieber vom Nachbarn.

Die Entscheidung "Raus aus dem Euro" kann aber nur Griechenland selbst treffen.

Juristisch könnte man ohnehin nicht aus dem Euro, sondern nur aus der EU austreten. Aber man hat schon so viele Gesetze in der EU geändert oder gebrochen.

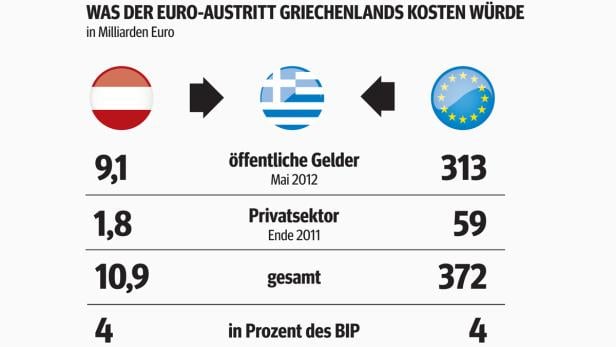

Aber ein Austritt würde auch Europa ordentlich Geld kosten. Jüngste Berechnungen sprechen von 70 Milliarden Euro allein für Deutschland, neun für Österreich ...

Welche Zahlen auch immer: Es wird schon teuer. Es müssen Forderungen abgeschrieben werden, weil ein Austritt ja nicht ohne Schuldenschnitt geht, man müsste auch strauchelnde Banken stützen, aber erst nachdem sie selber Verluste gemacht haben, nicht vorher. Und danach braucht Griechenland Anschlusskredite. Das sind schon noch einmal 100 Milliarden.

Na, das ist auch genug.

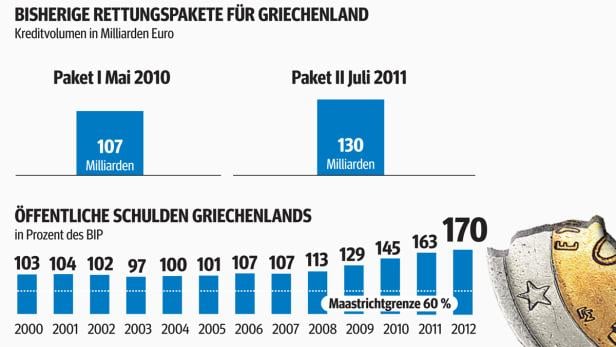

Ja, aber was ist die Alternative: Weiter Geld fließen lassen, das dann definitiv weg ist? Im Moment gießen wir Geld in ein Fass, das noch viele Löcher hat. In Wahrheit muss man doch das Fass erst leer machen und flicken, dann kann man wieder etwas reingießen. Hätten wir das früher gemacht, hätten wir uns 150 und mehr Milliarden erspart, die bis heute nichts gebracht haben.

Alle Hilfe war sinnlos?

Die war sinnlos. Das Geld ist ja nur hineingesteckt worden, um die Hochfinanz risikofrei zu stellen. Wir haben doch Griechenland nicht geholfen, kein bisschen. Griechenland spart sich tot und bedient brav die Schulden bei den Banken – die haben profitiert von dem Spiel.

Es wird gesagt, bei einem Ausstieg Griechenlands droht ein Dominoeffekt für Spanien, Portugal, Italien.

Das ist Panikmache. Okay, Portugal und Spanien sind auch sehr wackelig ...

Also raus aus dem Euro?

Nicht zwingend, aber die wären mit einer eigenen Währung besser bedient – und Europa hätte mehr Luft. Aber Italien steht so schlecht nicht da, hat eine funktionierende Industrie, einen relativ soliden Staatshaushalt, wenn da die Ratingagenturen nicht ein höchst unfaires Spiel spielen würden.

Und was ist mit der viel beschworenen Einheit Europas, um gegen die Märkte China, Indien bestehen zu können?

Das ist doch Quatsch. Ist Europa und Griechenland geschlossen? Der Euro hat uns diesen Mist doch eingebracht ...

Klingt wie Thilo Sarrazin.

Ja, aber es stimmt doch, und Sarrazin war immerhin Finanz- und Währungspolitiker, auch beim IWF. Der Euro bringt eben nicht diese Geschlossenheit, sondern Zwiespalt, zumindest in der gegenwärtigen Situation. Wir haben zehn EU-Länder, die nicht im Euro sind, und es geht wunderbar – wo ist das Problem? Das mit der Geschlossenheit ist ein Dogma, weil die Europa-Elite ihren Gesichtsverlust fürchtet.

Apropos Zwiespalt: Mit François Hollande ist neuer Wind in den Streit um die Eurobonds gekommen. Eurobonds ja oder nein?

Eher nein. Es kommt darauf an, ob das System stimmig ist. Alles Kapital fließt zurzeit in die vermeintlich guten Länder, damit geht die Schere weiter auf. Das sollen die Eurobonds konterkarieren. Aber da braucht es ein geändertes Gesamtumfeld.

Das heißt was?

Wir brauchen keinen Fiskalpakt, der die Bürger in Haftung nimmt, sondern wir brauchen Insolvenzverfahren – heißt: Griechenland bekommt über Eurobonds die nächsten 50 Milliarden, dafür werden 50 Milliarden Bankschulden abgeschrieben. Wenn Geld fließt, dann müssen auch die Banken proportional ihren Beitrag leisten – die haben, anders als die Bürger in Deutschland, in Österreich, in Griechenland, bisher nicht gelitten, sondern nur profitiert. Dieses geordnete Insolvenzverfahren wäre zwingend, wenn man die Schatzkiste aufmacht. Davon wollen auch die Franzosen nicht viel hören – wenn’s an die Banken geht, ist auch die Sozialdemokratie sehr zahm.

Eurobonds dürfen auch nicht heißen, dass ein Land unbegrenzt Kredit aufnehmen kann, sonst hätten wir dieselbe Situation wie damals, die uns ins Schlamassel gebracht hat.

Noch ein Zwist in der EU lautet: Sparkurs oder Wachstum mit staatlicher Hilfe, und am liebsten eh beides.

Das ist Augenauswischerei. Sie können netto nur sparen oder Geld ausgeben. Was wir in Wirklichkeit machen: Wir haben eine lockere Geldpolitik mit immer mehr Mitteln für die Banken mit ihren faulen Krediten und gleichzeitig den strengen Fiskalpakt mit Sparen, das der Bürger spürt. Das ist Vollgas bei gleichzeitiger Handbremse – das kann nicht funktionieren.

Österreich hat sein Triple-A verloren und gefürchtet, dass es für Anleihen höhere Zinsen zahlen muss – das ist nicht passiert, wieso?

Dieser politisch instrumentalisierte Druck der Ratingagenturen durch das angelsächsische Kartell ist eine Sauerei. Österreich steht so viel besser da als Amerika, besser als Deutschland. Aber unsere Politiker sind so was von einem Hühnerhaufen, lassen sich von den Ratingagenturen verrückt machen, und in Österreich beschließen sie dann auch noch ein Sparpaket in vorauseilendem Gehorsam! Dabei kommen die Agenturen aus dem Wilden Westen, sind in Zentraleuropa völlig systemfremd. Die negativen Ratings gegen Europa sind ganz klar im Interesse der Wall Street, weil man ein bisschen Panik in Europa ganz gut gebrauchen kann.

Gleichzeitig geben die USA immer gute Tipps über den Teich, obwohl sie höher verschuldet sind als Europa.

Die Neuverschuldung ist doppelt so hoch wie in der Eurozone. Wir lassen uns in Scheinkrisen hineintreiben, während die Krise in den USA, wo es Zeltstädte gibt, jedes vierte Kind von Lebensmittelmarken lebt, zum Teil Dritte-Welt-Zustände herrschen, totgeschwiegen wird. Wirtschaftlich stehen die USA so da wie Spanien. Was wir an faulen Krediten im Staatssektor haben, haben die im Immobiliensektor. Also die sollten unter dem eigenen Teppich kehren.

Zur Person: Ein Ökonom mit Weitblick

Profession Max Otte ist Professor für Betriebswirtschaftslehre an der FH Worms und Professor für Unternehmensanalyse in Graz. 1964 geboren, studierte er in Köln und Washington. Beratertätigkeiten und Professuren, u. a. an der Boston University. 2003 gründete er ein Institut für Vermögensentwicklung, er ist zudem unabhängiger Fondsmanager. Otte lebt in Köln.

Vorhersage In seinem Buch "Der Crash kommt" sagte Otte 2006 die Finanzkrise voraus, mit dem US-Immobilienmarkt und Subprime-Papieren als Auslöser. Ursachen der Krise: Schulden, lockere Geldpolitik, Verfall der Wirtschaftssitten. Der Buchautor ist CDU-Mitglied, wurde von der SPD zu Beratungen herangezogen und ist gefragter Gast in TV-Diskussionssendungen.

Kommentare