Die Investments der Stars der Wall Street

Einmal pro Quartal blickt die Investmentwelt gespannt auf die Titanen der Wall Street. Die große Frage: Wohin lenken Warren Buffett und George Soros ihren finanzkräftigen Kurs? Vor wenigen Tagen war es wieder so weit und das Geheimnis wurde gelüftet. Dank der Dokumente der US-Börsenaufsicht SEC kann vierteljährlich ein Blick in die Portfolios der Investment-Giganten geworfen werden. Veranlagungsschwergewichte wie Berkshire Hathaway und Soros Fund Management veröffentlichten ihre Zahlen. Es ist wie immer ein Kaleidoskop an Anlagestrategien, aus dem Privatanleger wichtige Trends an den US-Börsen ableiten können.

Buffet setzt auf Dividenden

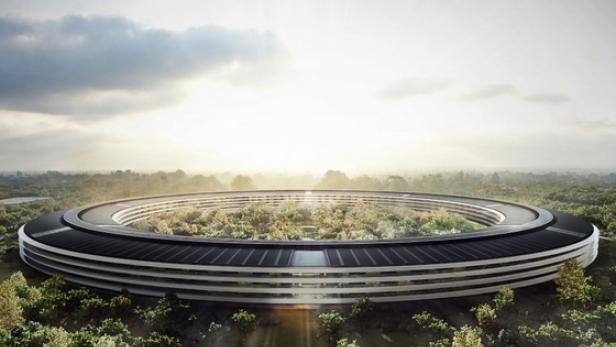

Mit 92 Jahren gilt Warren Buffett als unangefochtener Veteran der Wall Street. Wie kein anderer schafft er es, Unternehmen zu identifizieren, die in der Zukunft gut abschneiden. Sein Wissen fließt in die Beteiligungsgesellschaft Berkshire Hathaway ein, die aktuell eine Marktkapitalisierung von mehr als 700 Milliarden Dollar hat. Unglaubliche 46,44 Prozent seiner Beteiligungsgesellschaft stecken in den Aktien des Technologiegiganten Apple.

Buffetts Ansatz entspricht eigentlich dem genauen Gegenteil von dem, was in der Investmentwelt als Grundregel gilt: Möglichst breit zu streuen, um Risiken zu minimieren. Er setzt gezielt auf wenige, handverlesene Aktien. Fünf Schwergewichte – Apple, Bank of America, American Express, Coca Cola und der Ölriese Chevron – dominieren sein Portfolio, das mehr als 75 Prozent seiner US-Aktieninvestments ausmacht.

Die Investitionsphilosophie von Buffett und seinem Geschäftspartner Charlie Munger ist tief in der Unternehmens-Analyse verwurzelt. Die beiden setzen nur auf Firmen mit einem soliden Geschäftsmodell, beeindruckenden Kennzahlen und einem einzigartigen Verkaufsvorteil, den sogenannten „Burggraben“. Apple scheint hier für die Börsenstars der richtige Kandidat zu sein. Das Unternehmen repräsentiert eine mächtige Marke mit einer loyalen Kundschaft und verfügt auch über eine beeindruckende Preissetzungsmacht.

Ein zweites Standbein von Buffetts Strategie ist die Konzentration auf Dividendenaktien. Wie Daten des Dow Jones Market Data zeigen, erwartet Berkshire dieses Jahr allein durch Dividendenausschüttungen einen Geldregen von rund 5,7 Milliarden Dollar.

Soros schichtet um

Mit 92 Jahren hat sich Investment-Titan George Soros 2021 ein Risiko erlaubt: Er kaufte 20 Millionen Aktien des Elektroautoherstellers Rivian rund um dessen Börsengang vor zwei Jahren. Das anfängliche Wunderkind der Wall Street hielt aber nicht, was es versprach. Heute liegt der Kurs von Rivian 80 Prozent unter dem ursprünglichen Ausgabepreis. Für Soros war das ein harter Schlag und er zog die Konsequenzen und realisierte einen Teil der Verluste. Heute macht Rivian nur noch 1,1 Prozent seines Aktienportfolios aus.

Für viele Investmentprofis war aber auch der Ausstieg von Soros bei Tesla überraschend. Zudem hat er seine Anteile bei Tech-Aktien wie Amazon, Alphabet und Salesforce reduziert. Die größte Position in der Soros Funds Management, in der nur noch private Gelder von Soros verwaltet werden, steckt 6,8 Prozent im irischen Unternehmen Horizon Therapeutics. Das biopharmazeutische Unternehmen entwickelt Medikamente für seltene, autoimmune und schwere entzündliche Krankheiten. Das Investment hat sich übrigens gelohnt. Die Aktie des Unternehmens legte in den vergangenen sechs Monaten um mehr als 27 Prozent zu. Soros hat also wieder einen richtigen Riecher bewiesen.

Kommentare